Het EUR / USD-pair bereidt zich voor om 1.20 te testen naarmate het besluit van de Europese Centrale Bank nadert.

Het kan moeilijk zijn om een bullish break vol te houden vóór de Europese Centrale Bank.

– Rabobank, ING, Nordea eye 1.21, 1.22+ uit.

Afbeelding © Adobe Images

- Spot EUR / USD bij release: 1.1979

- Overboekingspercentages (richtlijn): 1.1550-1.1640

- Money Transfer Specialist-tarieven (indicatief): 1.1890

- Meer informatie over opvallende tarieven voor banken vindt u hier

- Stel hier een prijswaarschuwing in

De EUR / USD-wisselkoers is de nieuwe week ingegaan op 1,20 en hoger op kruispunten, hoewel het kan zijn ingesteld om voor donderdag af te koelen. Europese centrale bank (Europese Centrale Bank) monetairbeleidsbesluit.

Vóór de Europese Centrale Bank boekte de eenheidsmunt zijn langste periode van ononderbroken winsten tot dusver in 2021.

De enige Europese Unie opende de nieuwe week binnen enkele centimeters van 1,20, vaak omschreven als een ‘psychologisch significante’ drempel, nadat ze boven een groot aantal voortschrijdende gemiddelden en andere technische weerstanden was gestegen om een tweede opeenvolgende wekelijkse vooruitgang te boeken.

Boven: Eurodollars op dagelijkse basis met Duitse (rood), Nederlandse (gele) en 10-jarige Amerikaanse (blauwe) rendementen.

“Er zijn verschillende fundamentele factoren achter de stabielere toon in het valutapaar die afkomstig is van de eurozone en de VS. Technische indicatoren geven aan dat een onderbreking boven de 1,20 zou kunnen leiden tot een terugkeer naar 1,22 en een rally zou vrij snel kunnen worden verwacht, uitgaande van stops boven 1,20 Jane Foley, hoofd forexstrategie bij Rabobank

Onder de Europese coureurs van de rally waren volgens veel waarnemers verbeterde trends voor coronavirusinfectie en ziekenhuisopname, evenals een toename van de frequentie van vaccinaties.

Zo goed als dat, IHS Markit De PMI-enquêtes voor de diensten- en productiesector hebben de eurozone afgeschilderd als beter bestand tegen het Coronavirus in 2021 dan de Europese Centrale Bank had voorspeld.

Sommige Amerikaanse obligatierendementen zijn in april ook gedaald, wat de aantrekkingskracht van de dollar kan verminderen, die deze maand in grote lijnen is gedaald en vorige week de slechtst presterende belangrijke valuta was.

“Hoewel we de rest van het jaar positief blijven ten opzichte van de Amerikaanse dollar, leiden de kortetermijnrisico’s tot verdere verzwakking. We herinneren ons de uitverkoop die EURUSD in de eerste week van januari naar 1,235 dreef”, zegt Athanasios Vamafakides, Head Valutastrategie In Athanasios Vamvakidis zijn onze investeerdersstromen opnieuw negatief geworden voor de Amerikaanse dollar, vooral in het geval van echt geld. BofA Global Research

EUR / USD voorspelling voor 2021interval: Q2 2021 en verder |

FX for Businesses-handboekinterval2021

|

Ondertussen stegen sommige Europese obligatierendementen aanzienlijk, zelfs toen hun tegenhangers in de VS daalden, wat de aantrekkelijkheid van de euro voor beleggers zou kunnen helpen.

De kloof tussen de Duitse en Amerikaanse rente verbeterde met 16 basispunten ten gunste van Europa’s grootste economie, terwijl dezelfde maatstaf voor Nederland nog meer toenam.

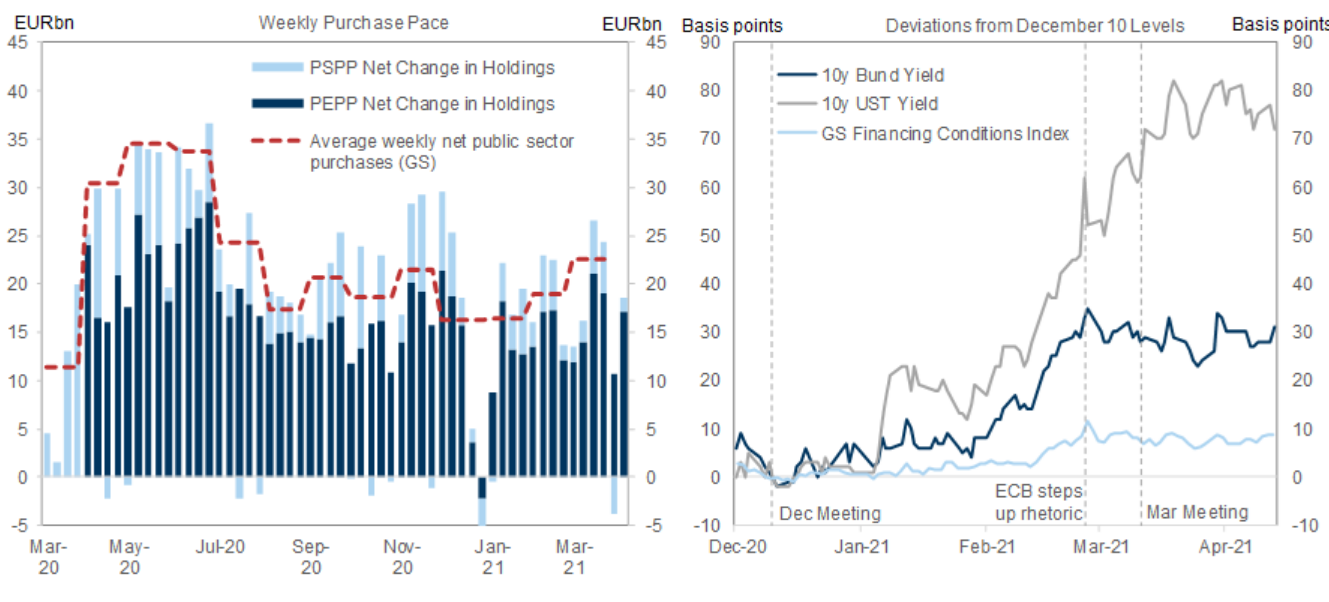

Maar hogere obligatierendementen en wisselkoersen zouden kunnen leiden tot een verkrapping van de financiële voorwaarden, en dat is precies wat de Europese Centrale Bank probeerde te beschermen toen de bank in maart zei dat ze wekelijkse aankopen zou doen in het kader van het pandemie-noodopkoopprogramma van € 1,85 biljoen.PEPP) Van het “aanzienlijk hogere” bedrag dit kwartaal.

Het valt nog te bezien wat de Raad van Bestuur van de ECB doet met betrekking tot alle relevante ontwikkelingen en hun impact op de economische vooruitzichten en inflatie in de eurozone.

Onzekerheid hierover is een van de redenen waarom de EUR deze week moeite heeft gehad om nieuwe hoogtepunten vast te houden, voorafgaand aan de beslissing en de persconferentie van donderdag.

Als de Europese Centrale Bank hogere rendementen van ‘zuinige landen’ negeert, allemaal met het interpreteren van verbeterde trends in infecties, vaccinaties en recente indicatoren van economische veerkracht als het verminderen van risico’s voor de inflatieverwachtingen, dan zou de update van donderdag de EUR-dollarkoers kunnen ondersteunen. .

Dit geeft op zijn beurt de EUR / USD een kans om boven de 1,20 te stijgen, maar het kan ook nodig zijn om de 50% Fibonacci-retracement van zijn januari-daling, gelegen op 1,2030, te overwinnen om de beweging te behouden.

“Ons team ziet dat de Europese Centrale Bank haar best doet om niet te worden betrokken bij het uitleggen van de reactiefunctie op de schuldmarkten van de eurozone. Met een lichte daling van de Europese rente zou je kunnen stellen dat de keerzijde van de euro ook beperkt is”, zegt Chris Turner, President Global Markets and Regional Research Head bij ING, die verwijst naar een bereik van 1,1880 tot 1,21 voor de euro. een week.

Boven: Eurodollars met US-dollarindex (blauw). De euro ligt dicht bij de 50% Fibonacci-retracement van herfst januari 2021, na een stijging boven het gemiddelde van 55 dagen (zwart) en 200 dagen (blauw).

Een lid van de Raad van Besluitvormers van de ECB had echter verschillende opvattingen over de mate waarin de resultaten zorgwekkend zouden moeten zijn en de waarschijnlijk noodzakelijke duur van het PEPP-programma onlangs.

Luis de Guindos zei op 13 april dat de Europese Centrale Bank actie zou moeten ondernemen tegen elke “ongerechtvaardigde stijging” van de financieringskosten en voerde aan dat te veel steun aan de Europese economieën beter zou moeten zijn dan te weinig.

François Villeroy zei op dezelfde datum dat wekelijkse PEPP-aankopen op zijn vroegst in maart 2022 mogen worden verlaagd.

Eerder suggereerde Klaas Knot op 8 april ook dat de bank zou proberen een einde te maken aan een “ongerechtvaardigde stijging” van de financieringskosten, maar tegelijkertijd heeft het ook gesuggereerd dat de Europese Centrale Bank het PEPP-programma zo snel mogelijk in de derde maand kan beëindigen. kwartaal van dit jaar.

“Zoals Schnabel heeft opgemerkt, zou de Europese Centrale Bank toleranter moeten worden ten aanzien van hogere rendementen op lange termijn naarmate het herstel deze zomer doorzet”, zegt Mikael Saroy, hoofd van de Zweedse strategie bij Nordia Markets.

De stijging van de obligatierendementen in de eurozone is nog niet opgemerkt op de schuldenmarkten van de mediterrane landen met een zware schuldenlast, wat mogelijk te wijten kan zijn aan aankopen van de Europese Centrale Bank die gericht zijn op landen en markten die het meest kwetsbaar zijn voor de vraag van beleggers naar hogere rentetarieven.

Afbeelding © Goldman Sachs Global Investment Research.

De daling van de obligatiekoersen en de daaruit voortvloeiende stijgingen van de rente zijn beperkt gebleven tot landen en markten met een lage schuldenlast en betere nationale balansen.

Tot dusver zijn de aankopen van PEPP door de Europese Centrale Bank niet gestegen tot het “aanzienlijke” niveau dat per telegraaf wordt verzonden, zoals de wekelijkse onthullingen van de bank aantonen, hoewel veel analisten en economen hebben gezegd dat stillere omstandigheden op de financiële markten van de eurozone dit waarschijnlijk verklaren.

Sven Gary Steen, chief European economist bij Goldman Sachs

“Gezien de vooruitzichten voor een aanzienlijke opwaartse bijstelling van de groeiprognoses voor werknemers tijdens de vergadering in juni, verwachten we dat PEPP-aankopen vanaf het derde kwartaal weer zullen vertragen”, voegt hij eraan toe.

De Europese Centrale Bank zal haar beleidsbeslissingen voor april om 12:45 uur Londense tijd op donderdag bekendmaken, voordat president Christine Lagarde om 13:30 uur een persconferentie leidt, die beide de hoogtepunten zijn van de Europese kalender deze week.

De consensus is op zoek naar tarieven die worden aangerekend of betaald voor grote herfinancieringstransacties, de marginale beleningsfaciliteit en de bankdepositofaciliteit bleven ongewijzigd op respectievelijk 0,00%, 0,25% en -0,50%, waarbij analisten een totaalvolume van 1,85 biljoen euro voorspellen voor het PEPP. programma. Het blijft ook ongewijzigd.

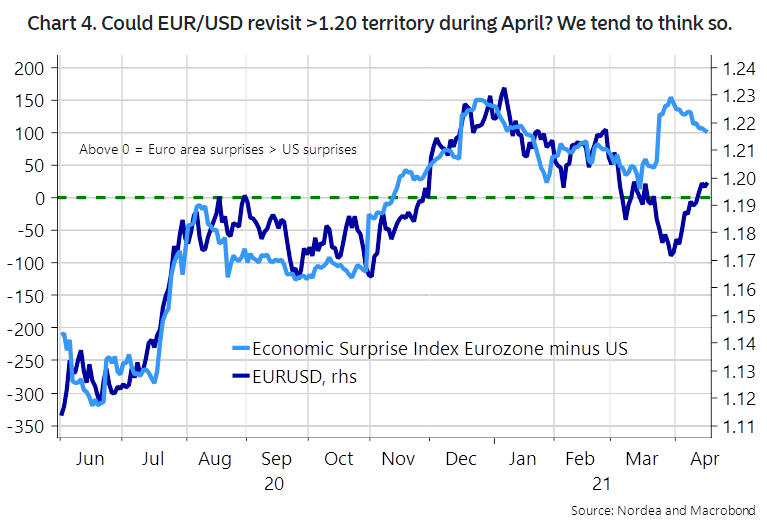

Afbeelding © Nordia Markets

Dit vormt een aanvulling op het vorige en lopende aankoopprogramma van de Europese Centrale Bank, dat maandelijks € 20 miljard aan Europese staatsobligaties koopt en naar verwachting ook ongewijzigd zal blijven.

Dit laatste programma is veel kleiner dan het PEPP-proces, waarbij de bank werd gekocht

De beslissing tussen 08:15 en 10:00 uur op vrijdag wordt gevolgd door de IHS Markit Flash PMI-enquêtes, die zullen uitwijzen of de indicatoren van maart van veerkracht in de productie- en dienstensector in Europa zich deze maand hebben voortgezet.

“De verrassingsindex van de eurozone is nog steeds erg hoog, wat ons een beetje verbaasde toen we hem in het weekend onderzochten (een verrassing met een verrassende indicator is een soort definitie, toch?). Volgens relatieve economische verrassingen zou de EUR / USD zien er redelijk uit boven 1,20 tot april, maar de reeks positieve verrassingen ten opzichte van de Amerikaanse dollar zal elders waarschijnlijk groter zijn “, zegt Andreas Steno Larsen, chief forex strateeg bij Nordia markten

‘Webgeek. Wannabe-denker. Lezer. Freelance reisevangelist. Liefhebber van popcultuur. Gecertificeerde muziekwetenschapper.’